待ったなし! 電子帳簿保存法~企業がこれだけは絶対に対応すべきこと~

- 文書管理

- ペーパーレス

- OCR

- ../../../article/2021/09/spa.html

2023年10月1日から遂にインボイス制度が開始されます。そこで、今回は制度の概要や開始前までに企業が行うべきこと、特に重要なポイントなどについてわかりやすく紹介いたします。以前、当メディアで電子帳簿保存法への対応を解説いただいた、ウイングアーク1st株式会社の敦賀氏にSCSK吉田が再びお話をうかがいました。

ウイングアーク1st株式会社 Customer Success部 法対応グループ 敦賀 武志 氏 |

SCSK株式会社 プラットフォーム事業グループ プラットフォーム事業グループ統括本部 営業推進部 第一課 吉田 由佳梨 |

目次

吉田:電子帳簿保存法の解説に引き続き、今回はインボイス制度を敦賀さんに解説いただきます。敦賀さん、その節は大変お世話になりました。非常にわかりやすいと大評判で、当メディアの中でもたくさんの人にご覧いただけている記事になりました。電子帳簿保存法対応と同様、インボイス制度についてもぜひ解説をお願いいたします。

敦賀氏:お任せください。インボイス制度は全容の把握が非常に難しい制度ですので、できる限りわかりやすく解説したいと思います。まず「インボイス」という言葉ですが、これまで貿易取引における、内容物を英文で説明する「送り状」や「納品書」「請求書」を指し示す言葉として多く使われてきました。ですが、インボイス制度におけるインボイスは「適格請求書」のことで、いくつかの必要な記載事項が定められています。

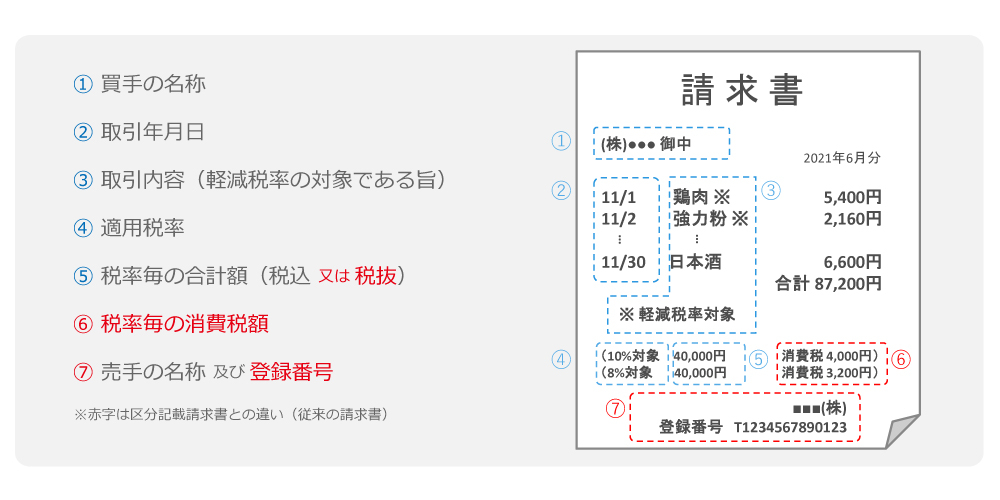

図1 適格請求書の記載要件

吉田:これまで私が目にしてきた「区分記載請求書」と呼ばれる請求書とあまり大きな違いは無いように感じますが、ポイントはどこにありますか?

敦賀氏:2点あります。標準税率10%と軽減税率8%それぞれの消費税額を記載する点(図1-⑥)と、登録者番号を記載する点(図1-⑦)です。

吉田:従来から標準税率と軽減税率それぞれで計算された消費税額を分けて請求書に記載している場合、登録者番号の追加だけで良さそうですね。

敦賀氏:そうですね。そのような企業も多いのではないかと思います。因みに、インボイス制度には適格請求書の他にも、レシートのような不特定多数へ発行するために記載の一部を簡素化した「適格簡易請求書」(通称、簡易インボイス)や、返品・値引き・割戻し・売上割引・販売奨励金など、対価の返還時に発行が必要な「適格返還請求書」(通称、返還インボイス)、請求内容を修正する場合に発行する「修正適格請求書」(通称、修正インボイス)、支払通知書などの「その他の書類」などもあります。

吉田:適格請求書と一言で言ってもいろいろな種類があるのですね。ところで、適格請求書はどのような取引で必要となるのでしょうか。これまで使っていた区分記載請求書は使えなくなるのですか?

敦賀氏:適格請求書以外の請求書も、これまで通り使用することは可能です。ただし、注意が必要です。そうですね、吉田さん、税務署に納税する消費税の計算方法はご存知でしょうか?

吉田:納税する消費税の計算ですか?ええと…、売上に消費税率を掛けますよね。それから、仕入れがある場合は仕入れで支払った消費税額を差し引く…、でしょうか。

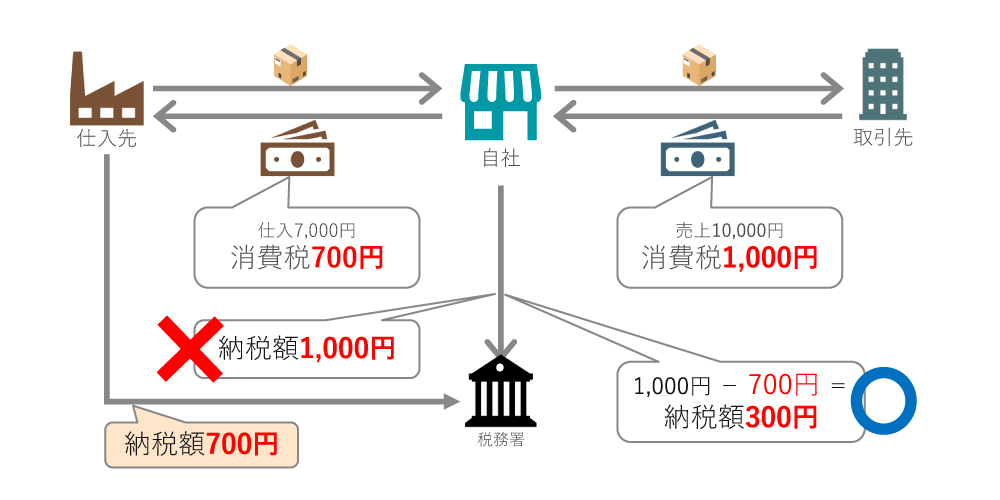

図2 仕入税額控除の例

敦賀氏:その通りです。税務署に消費税を納税する際は、図2のように自社が受け取った売上の消費税額1,000円から仕入の際に支払った消費税額700円を差し引いた300円を納税します。これが「仕入税額控除」と言われるものです。仕入れの際に支払った消費税額700円は、仕入先が納税するので、二重課税にならないよう差分だけを納税する仕組みですね。ここからが重要なのですが、インボイス制度が施行された後は、仕入税額控除を受けるためには適格請求書を受領していることが新たな要件として定められました。

吉田:仕入先から適格請求書の要件を満たさない、これまで通りの請求書を受け取り、支払った場合はどうなるのでしょうか?

敦賀氏:原則として、仕入税額控除が適用されなくなります。先ほどの例でいうと、納税額は300円ではなく、1,000円になってしまいます。このように、インボイス制度は適格請求書であるかそうでないかによって、自社の利益に大きく影響してしまうことが大きなポイントなのです。

吉田:仕入税額控除が受けられないのは困りますね…。

敦賀氏:そうなのです。このように、自社が、売り手と買い手どちらの立場かによってそれぞれ注意すべきことが異なります。それではここで、インボイス制度における売り手と買い手それぞれの注意すべきポイントをまとめてみましょう。

売り手のポイントは以下の3つです。

次に、買い手のポイントは以下の3つです。

吉田:ポイントを整理いただけると非常に分かりやすいですね。ところで買い手のポイントの2番目、「仕入税額控除を受けるための要件整理」について詳しくご説明いただけますか。

敦賀氏:はい。インボイスは適格請求書であると先ほどお話しましたが、実際には請求書それ自体だけでなく、その他複数書類の組み合わせや、相手先発行の仕入明細書などでも要件が成立します。少し難しいですね。いくつか例を挙げて解説します。

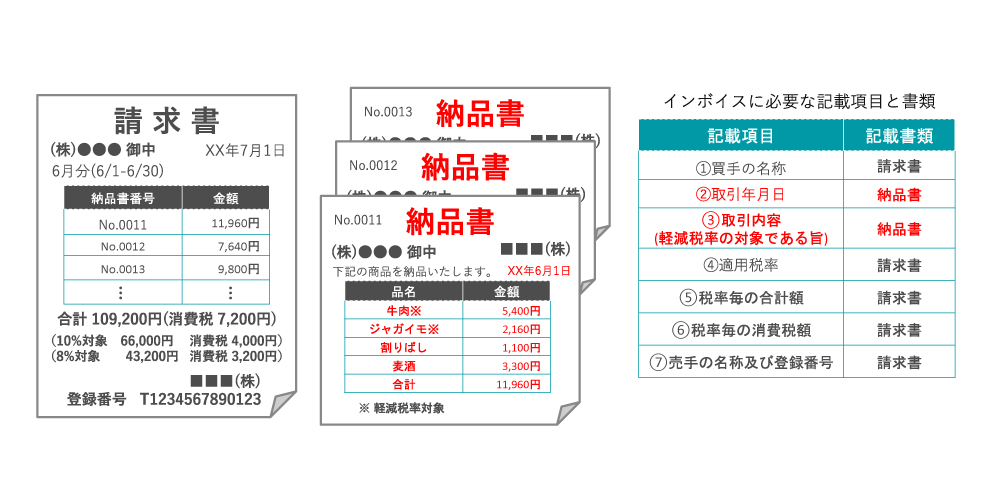

◯複数の書類を交付して適格請求書が成立する場合

パターン1.一定期間の取引をまとめた請求書を交付するケース

日々の取引では納品書を発行し、まとめて請求書を発行するケースでは、取引内容が請求書に記載されていないなど、適格請求書に必要な記載事項が不足することがあります。この場合、取引内容が記載されている納品書で請求書の不足を補完することができます。ただし、納品書番号が請求書にも記載され、両方の関係が確認できるようにされている必要があります。

図3 複数の書類を交付して適格請求書が成立する場合①:一定期間の取引をまとめた請求書を交付するケース

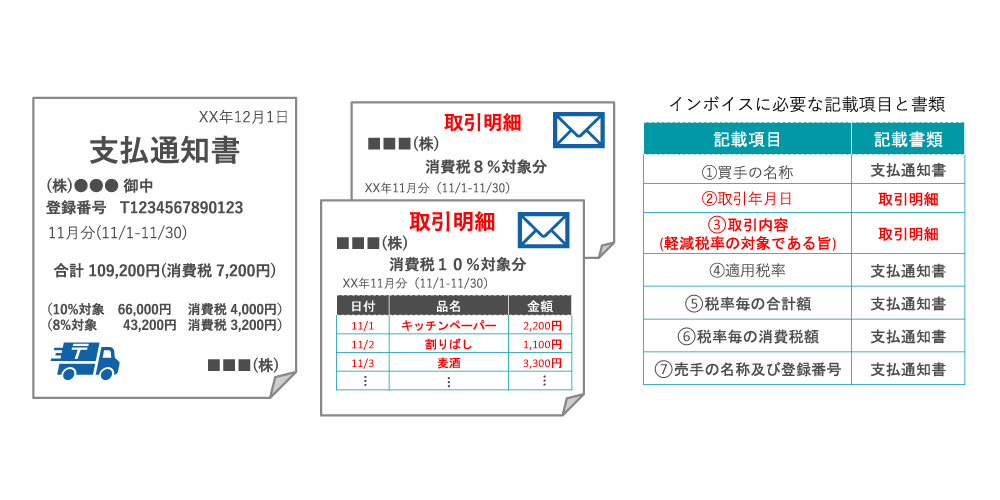

パターン2.売り手側は取引明細書を交付し、買い手側は支払通知書を発行するケース

日々の受発注はEDIで実施しており、請求書を発行する代わりに買い手側から月次で支払通知書を書面で交付するケースでは、電磁的記録である取引明細と書類である支払通知書の組合せで適格請求書の要件が成立します。ただし、取引明細は税率ごとに分けて作成する必要がありますのでご注意ください。

図4 複数の書類を交付して適格請求書が成立する場合②:売り手側が取引明細を交付し買い手側が支払通知書を発行するケース

◯買い手が発行する書類で適格請求書が成立する場合

消化仕入れなどで見られますが、売り手からの請求書の代わりに、買い手が仕入明細書や仕入計算書を発行するケースです。適格請求書に必要な記載事項がこれらの書類で充足されていれば適格請求書として成立します。ただし、相手方からの了承を得る必要があり、了承を得るための確認方法が定められていますのでご注意ください。

いま例に示したケース以外にも、販売委託で交付するケースや、立替払いで交付するケースなどがあり、いずれも要件を満たせば適格請求書として認められます。

敦賀氏:ところで、2023年10月1日以降、適格請求書発行事業者以外から仕入れを行った場合は仕入税額控除が一切受けられなくなるかというと、実はそうではありません。

吉田:何か逃げ道があるのですか?

敦賀氏:残念ながら逃げ道はありませんが、一定期間の経過措置が設けられています。

| 経過措置期間 | 控除の割合 |

|---|---|

| 2023年10月1日から令和8年9月30日まで(3年間) | 仕入税額相当額の 80% |

| 2026年10月1日から令和11年9月30日まで(3年間) | 仕入税額相当額の 50% |

インボイス制度が施行されてから6年間は経過措置がとられ、7年目から控除を受けられなくなります。ただし、経過措置を受けるには2つの要件を満たす必要があります。

これらの請求書と帳簿それぞれを保存することで、経過措置を受けることができるようになります。

吉田:インボイス制度について少しずつわかってきました。仕入税額控除を受けるためには適格請求書が必要で、ただし適格請求書の要件を満たすいくつかの書類の組み合わせが認められているのですね。そういえば、一般的な仕入れて売る、という取引以外でも仕入税額控除は受けられるのですか?

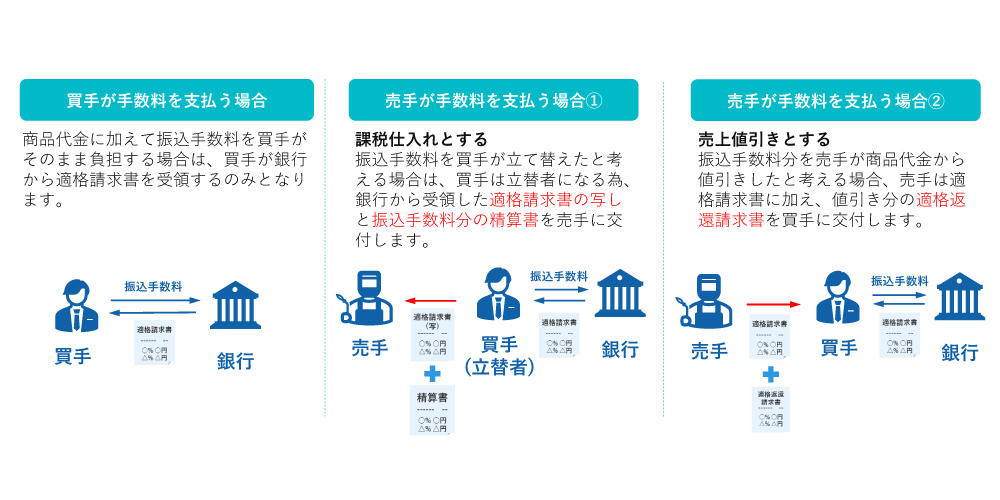

敦賀氏:はい、受けられます。非常に多くのご質問を受けるのが、銀行への振込手数料です。振込手数料にも消費税がかかりますよね。こちらも要件を満たすことで仕入税額控除を受けることができます。

図5 振込手数料から仕入税額控除を受ける場合

※令和5年度税制改正大綱で、売上に係る対価の返還等に係る税込価格が1万円未満の場合は、適格返還請求書の交付義務が免除される記載があります。

https://www.soumu.go.jp/main_content/000853546.pdf

吉田:なるほど。振込手数料以外で何か特殊なパターンはありますか?

敦賀氏:そうですね、実は帳簿保存のみで適格請求書の受領が不要なケースというのもあります。一定事項を記載した帳簿の保存のみで仕入税額控除の要件を満たす取引として、9つの特例があり、帳簿にどの特例の取引かを記載します。

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=134

これまでも課税仕入れに関わる支払合計額が3万円未満の場合や、合計額が3万円以上でも、請求書等の交付がされなかったやむを得ない理由がある場合、帳簿保存のみで仕入税額控除が認められていましたが、2023年10月1日からはこれらの特例が廃止され、3万円未満の取引でも適格請求書の保存が必要になるので、こちらは注意が必要です。

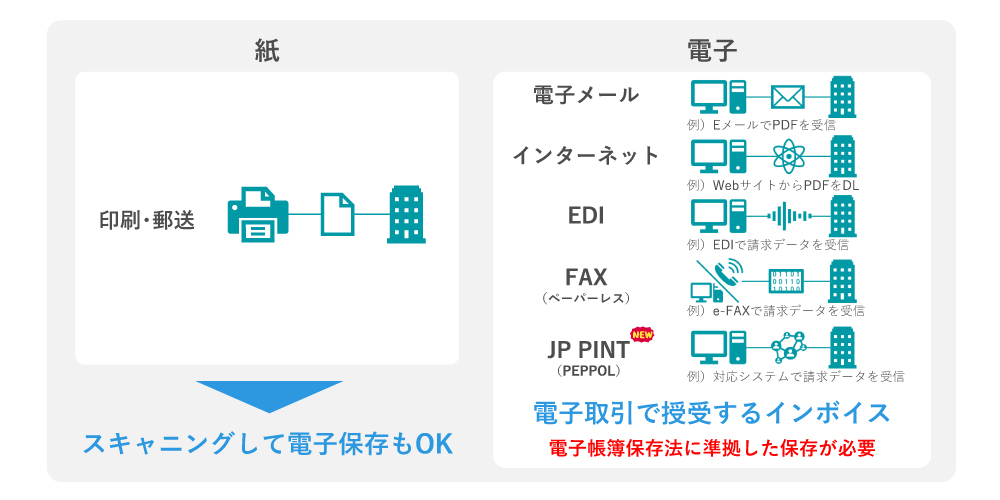

吉田:そういえば、デジタルインボイスという言葉を聞いたことがあります。請求書はEDIで授受するケースもありますよね。そうすると電子帳簿保存法との関わりも気になります。

敦賀氏:ご指摘の通り、適格請求書をEDIやメールなどで受領した場合(デジタルインボイス)、電子帳簿保存法の電子取引の保存要件に準拠した保存が必要です。

図6 適格請求書の授受手段

吉田:やはり該当するのですね。ところで、電子帳簿保存法は2022年1月1日から施行される予定が2年先送りされ、結局インボイス制度の方が先に施行されますよね。この影響はあるのですか?

敦賀氏:特に無いと思いますよ。インボイス制度との対応を一緒に考える時間が持てるようになったことは、むしろ企業側にとって大きなメリットではないでしょうか。インボイス制度と電子帳簿保存法は切っても切り離せないものです。

吉田:敦賀さま、どうもありがとうございました。インボイス制度の全容を、ようやく把握することができたと思います。具体的な対応としては、やはりシステム対応は必要ですよね。どのような対応が必要になるのでしょうか。

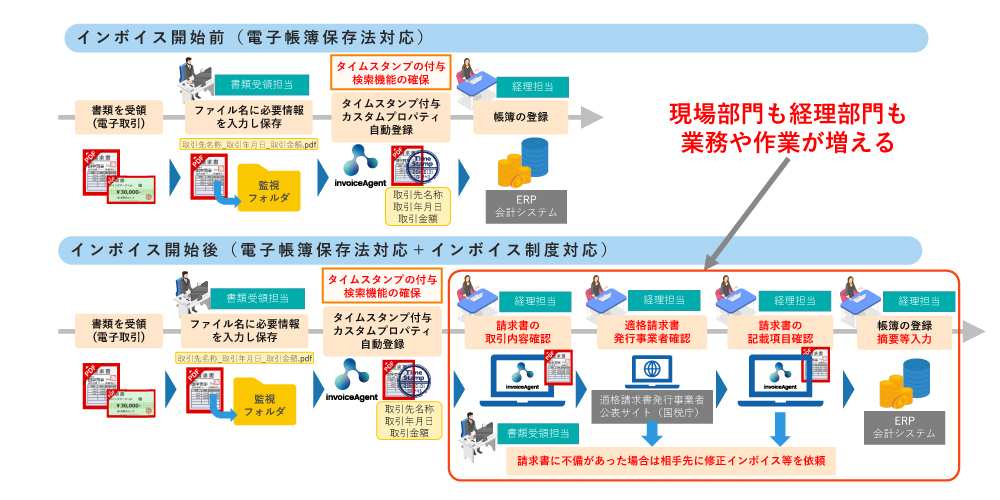

敦賀氏:はい、適格請求書の授受に関わる業務のうち、できるところからデジタル化を進めることをお勧めしております。改ざんされていないことと保存した日時を証明するためのタイムスタンプの付与や、検索できるようにしてあげることが電子取引の要件ですが、特に、電子取引の取引情報は電子保存が必須で電子帳簿保存法に対応することも求められます。

何より、インボイス制度の施行後は現場部門も経理部門も作業が増えることが予想されます。システム対応することで効率的に対処することは非常に有効です。請求書を交付する「帳票作成ツール」や適格請求書の授受を行う「電子配信ツール」、デジタルインボイスを適切に管理する「文書管理システム」、帳簿を適切に管理する「基幹・会計システム」、社内手続きの承認を得るための「ワークフローシステム」など、必要に応じて検討してください。

図7 インボイス開始前後の電子書類受領

吉田:インボイス制度対応に役立つおすすめのソリューションはありますか?

敦賀氏:インボイス制度と電子帳簿保存法の両方に対応したソリューションとして、JIIMA認証を受けている「invoiceAgent」(インボイスエージェント)をおすすめしています。これまで人がやっていた請求書の電子化も自動化でき、担当者の作業工数を大きく削減することができます。担当者はより付加価値の高い業務に集中できるようになるでしょう。デジタルインボイスなどのフォルダ作成・仕分け・保管・破棄までの文書ライフサイクルを自動化するとともに、保管した文書の全文検索や項目検索、プロパティ検索も可能にして必要な情報の取得が容易になります。

吉田: SCSKでも、「SAP」や「ProActive」といったERPや、EDIサービス「スマクラ」などの関連ソリューションとinvoiceAgentとを組み合わせて、インボイス制度と電子帳簿保存法に対応されるお客様のさまざまなニーズに応えています。もし疑問や具体的な課題をお持ちの企業がいらっしゃいましたらぜひSCSKの営業担当者にお気軽にお問い合わせください。