クレジットエンジン・グループ株式会社 様

金融機関が求めるセキュリティ要件を満たすべくCatoクラウドを導入

ハンズオンや情報提供などSCSKの顧客支援や技術力を高く評価

SD-WANを実現するCato SocketでレガシーVPNが不要に。

機能過多にならずリーズナブルに導入できるライセンス形態。

事例のポイント

お客様の課題

- リモートワークの実施にあたり、ネットワークセキュリティ強化が急務だった

- 取引先金融機関から求められているセキュリティ要件を満たす必要があった

- 急遽導入したCDN※1サービスのSWG※2は、既存のVPNとの共存が難しいなどの課題があった

課題解決の成果

- Catoクラウドの導入により従来課題を解決し、運用負荷を大幅に削減

- SD-WANを実現するCato Socketの導入で、レガシーVPNが不要になった

- SCSKの技術ブログやFAQサイトが充実しており、不明点を自己解決できた

導入ソリューション

- Cato Networks社 Catoクラウド

※1 CDN(Contents Delivery Network/コンテンツ配信ネットワーク)

※2 SWG(Secure Web Gateway)

クレジットエンジン・グループ株式会社

コーポレートITチーム リード

冨田 浩司 氏

「SCSKが提供している技術ブログやFAQサイトなどドキュメントが非常に充実していて、それらを参考にしながら私たち自身で導入・設定を進めることができました。不明な点があっても、問い合わせをすると適切な回答が迅速に得られたので、短期間のうちに運用を開始できました」

クレジットエンジン・グループ コーポレートITチーム リード

冨田 浩司 氏

背景・課題

セキュリティ強化を目的にSWGを導入したが

VPNとの共存が難しいなど新たな課題に直面

クレジットエンジン・グループは、金融機関向けオンライン融資管理システムの企画・開発・運営を行うクレジットエンジン株式会社、債権回収管理業務を行うLENDY債権回収株式会社といったグループ子会社を傘下に置く持株会社だ。国内で初めてオンライン融資事業を開始したパイオニアであり、そのノウハウやスキルを活かした独自システムを金融機関向けに提供している。

同社ではコロナ禍以前からリモートワークを推進しており、現在は社員の8~9割が在宅勤務を選択している。そんなリモートワークを実施するにあたって浮き彫りになったのが、ネットワークセキュリティの課題だった。

「オフィスワークが中心だったときは社内ネットワークとインターネットの境界にUTM(統合脅威管理)を設置することでセキュリティ対策ができていました。しかしリモートワーク環境では境界型のセキュリティ対策が難しく、金融機関の厳しいセキュリティ要件を満たすためにもクラウド上で提供されるCDNサービスの SWG機能を急いで導入しました」(クレジットエン ジン・グループ コーポレートITチーム リード 冨田 浩司氏)

ところがこのSWGを運用し始めてすぐに、新たな課題に悩まされた。「取引先の金融機関によっては、お客様が利用する業務基盤にアクセスする端末のグローバルIPアドレスを登録することが求められます。しかしながら、導入したSWGの契約ではグローバルIPアドレスを固定できず、やむなくVPNを導入して社内ネットワーク経由でアクセスする方法をとることにしましたが、今度はSWGとVPNを共存させることが難しいという課題に直面しました」(冨田氏)

コーポレートITチームの工夫により何とかSWGとVPNを共存できたものの、設定や接続手順が複雑でユーザーに不便を強いる場面も多々あった。そこでネットワークセキュリティのあり方を改めて見直すことにした。

解決策と効果

Catoクラウドで運用負荷を大幅に軽減

SCSKのWebでの情報提供を高く評価

ネットワークセキュリティの刷新に向けて動き出したクレジットエンジン・グループでは、最適な課題解決策としてSASE(Secure Access Service Edge)に注目。グローバルIPアドレスを固定でき、VPNとの共存が可能なSASEソリューションを探すことにした。

「既存のSWGが提供するオプションへアップグレードするという選択肢もありましたが、不要な機能が含まれていてコストも跳ね上がるので見送りました。自前で構築することも検討しましたが、運用管理負荷を考えると現実的ではありませんでした。そのうえで導入候補となる複数のSASEソリューションをピックアップし、テスト環境が用意されているものは実際に試しながら機能やコストを入念に調査しました」(冨田氏)

ソリューションを比較検討した結果、クレジットエンジン・グループが採用を決めたのが、Cato Networks社の「Catoクラウド」だった。

「ソリューション選定で最も重視したのは、固定のグローバルIPアドレスが利用できること、VPNとの共存が可能または代替機能が用意されていることでした。これらを実現できるのがCatoクラウドでした。Webで検索するとすぐにSCSKのページがヒットし、Catoクラウドに関する充実した情報が目にとまり、直近のセミナーに急遽参加を申し込みました。単なる説明や動画のセミナーではなく、Catoクラウドの管理画面を実際に操作するハンズオン形式だったので、当社の課題解決にぴったりのソリューションだという確信を持つことができ、そのままSCSKと商談を進めることにしました」(冨田氏)

冨田氏は、固定のグローバルIPアドレスが3個提供されること、拠点にエッジデバイス(Cato Socket)を設置するだけでVPNと同等のSD-WANを構築できることに、大きなメリットを感じていた。さらに、CatoクラウドのBackhauling機能を使うことで、Catoクラウドを利用しながら元の自社の固定IPを利用することもできる点も便利であった。

また、基本機能に、IPS/IDSやマルウェア対策といった自社に必要な機能だけを追加するライセンス形態のため、機能過多にならずリーズナブルに導入できることも決め手になった。

クレジットエンジン・グループがCatoクラウドの導入を正式決定したのは、2023年1月。まずは1カ月無償トライアルライセンスの提供を受け、同社のコーポレートITチームが導入・設定作業を進め、トライアル環境からそのまま本番環境へと移行した。

「SCSKが用意している技術ブログやFAQサイトなどドキュメントの内容が非常に充実していて、それらを参考にしながら私たち自身で導入・設定を進めることができました。不明な点があっても、問い合わせをすると適切な回答が迅速に得られるので、短期間のうちに運用を開始できました」(冨田氏)

ちなみにSCSKでは、Catoクラウドのサポートサービス提供に関する認証制度である「Cato Distinguished Support Provider」を取得し、Cato クラウドを利用する企業に手厚い情報提供やサポートサービスを行っている。

図:SCSKのWebサイトに掲載しているFAQや技術コラム

クレジットエンジン・グループでCatoクラウドの本番運用が始まってから約半年が経過し、冨田氏はすでに導入効果を実感している。

「SWGを利用していたときに抱えていた課題について、ほぼ100%解決できたことは最大の導入効果です。取引先が利用する環境に合わせてVPNを使わなければいけない場合もCato Socketで対応できるため、レガシーVPNの運用も不要になりました。Webフィルタリングなどの設定も、管理画面の操作性が優れているのでテンプレートを少しカスタマイズするだけで済みます。また、月次で出力しているサマリーレポートを見ればネットワークの利用状況やセキュリティ対策の状況が把握できるので、ネットワークセキュリティの運用管理にかかる作業負荷は大幅に削減できました」(冨田氏)

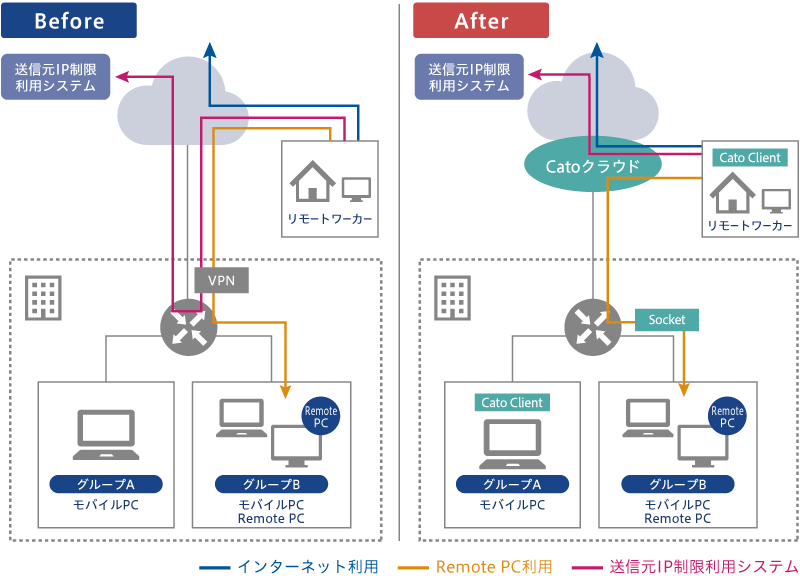

図:クレジットエンジン・グループ様におけるCatoクラウド活用イメージ

今後の展望

モニタリング機能/アナリティクス機能など

Catoクラウドの活用を拡大する予定

こうしてネットワークセキュリティをCatoクラウドによるSASEソリューションへと一新したクレジットエンジン・グループだが、今後はCatoクラウドの活用をさらに拡大させていく計画だ。

「テクノロジーの急速な進歩によって新しいクラウドサービス、新しいツールがどんどん登場してくるなか、それらの利用状況をしっかり管理することは非常に重要です。すでにクラウドストレージの利用状況を定期的に確認するといった取り組みは行っていますが、Catoクラウドはより高度なモニタリング機能、詳細に分析するアナリティクス機能が充実しています。今後はそうした機能をもっと活用していこうと考えています」(冨田氏)

SCSKでは、お客様が常に最新の情報をキャッチアップできるよう、AIやXDRを絡めたCatoクラウドの最新情報をこれからも技術ブログやFAQサイトで提供し続けていく。

お客様プロフィール

クレジットエンジン・グループ株式会社様

所在地:東京都港区六本木7-15-7

U R L:

https://group.creditengine.jp/

金融機関向けに独自の融資・債権回収管理システムを提供するサービス事業者。2016年に中小事業者向けに独自のオンライン融資サービス事業を展開する会社として創業し、2018年に金融機関向けオンライン融資管理システムを提供するクレジットエンジン株式会社を設立。2020年に持株会社体制へ移行した。「"かす”をかえる。”かりる”をかえる。」をミッションに掲げ、現在はクレジットエンジンが提供する「Credit Engine Platform」の開発・運営を主軸に、関連会社で債権管理回収事業などを展開している。

2024年10月初版